Fragliche Finanzprodukte für Privatanleger

Autor: Bodoconsult EDV-Dienstleistungen GmbH Robert Leisner

Kapitallebensversicherung

Eine Kapitallebensversicherung entspricht finanztechnisch einer sehr preiswert erhältlichen Risikolebensversicherung plus einer relativ teuren Vermögensverwaltung. Relativ teuer bedeutet einmalige Kosten zwischen 10% und 15% sowie laufende Kosten bis zu zwei Prozent pro Jahr.

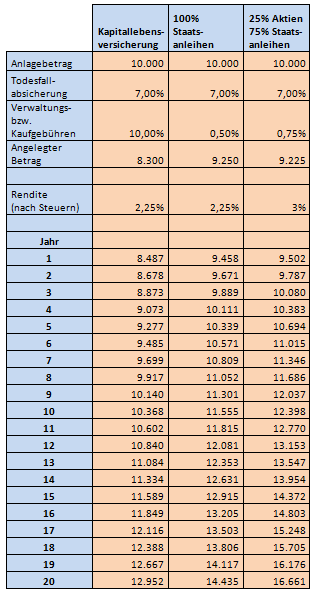

Im Folgenden ein Vergleich einer kostengünstigeren Kapitallebensversicherung mit alternativen Anlageformen. Die Risikolebensversicherung ist in die Rendite als laufende Kosten hineingerechnet worden. Für Anlagebeträge ab 10.000 EUR dürfte das sachgerecht sein.

Der Renditenachteil einer Kapitallebensversicherung durch die hohen einmaligen (Vertriebs-)Kosten sowie die in aller Regel ebenfalls hohen laufenden Verwaltungsgebühren ist mit der garantierten Rendite selbst nach 20 Jahren noch nicht ausgeglichen.

Die meist versprochenen höheren Renditen einer Kapitallebensversicherung sind nicht garantiert und unterliegen daher auch einem nicht unerheblichen Risiko. Praktisch entspricht dieses Risiko aufgrund der gesetzlichen Anlagevorschriften für Versicherungen dem Risiko (und der Rendite) von Staatsanleihen. Damit entspricht eine Kapitallebensversicherung letztlich einer Risikolebensversicherung plus einer Geldanlage in Staatsanleihen. Nur ist sie mit deutlich höheren Kosten belastet.

Siehe auch:  Handelsblatt: So leicht verdienen Finanzvermittler ihr Geld

Handelsblatt: So leicht verdienen Finanzvermittler ihr Geld

Es ist also ziemlich sicher deutlich lukrativer statt einer Kapitallebensversicherung eine Risikolebensversicherung abzuschließen und den Rest des Geldes bei der Deutschen Finanzagentur (  www.deutsche-finanzagentur.de) sehr kostengünstig in Staatsanleihen anzulegen. Der Beitrag für eine Risikolebensversicherung liegt bei etwa 7% des Beitrags einer Kapitallebensversicherung. Auf der Seite des Bundes der Versicherten (

www.deutsche-finanzagentur.de) sehr kostengünstig in Staatsanleihen anzulegen. Der Beitrag für eine Risikolebensversicherung liegt bei etwa 7% des Beitrags einer Kapitallebensversicherung. Auf der Seite des Bundes der Versicherten (  www.bundderversicherten.de) kann man zahlreiche Details zu den Vor- und Nachteilen einer Kapitallebensversicherung finden.

www.bundderversicherten.de) kann man zahlreiche Details zu den Vor- und Nachteilen einer Kapitallebensversicherung finden.

Zertifikate

Zertifikate sind letztlich Schuldscheine, deren Wert von der Wertentwicklung eines anderen Vermögensgegenstands (dem sog. Basiswert) abhängig ist. Ein wesentliches Risiko bei Zertifikaten ist daher die Bonität des Schuldners (des Emittenten). Daneben trägt man meist auch fast alle Risiken, die man auch bei einer Direktanlage in den Basiswert trägt. Zusätzlich zu einer Direktanlage kommt jedoch noch das Konstruktionsrisiko hinzu. Als Konstruktionsrisiko bezeichnet man das Risiko, dass sich der Wert des Zertifikats aufgrund formaler oder inhaltlicher Fehler oder Lücken anders entwickelt als geplant.

Zertifikate sind auch für Profis extrem schwer zu beurteilen, da keines dem anderen gleicht. Zertifikate bauen auf Derivaten wie Optionen, Futures u.ä. auf. Außerdem sind die gesetzlichen Anforderungen im Gegensatz zu Fonds sehr gering. Die schwierige Beurteilbarkeit wird häufig von den Emittenten genutzt, um für sie günstige Gebührenstrukturen einzubauen.

Ein Investment in Zertifikate ist für den privaten Vermögensaufbau nur in sehr wenigen Ausnahmefällen sinnvoll. Sinnvoll kann ein Investment in Zertifikate dann sein, wenn ein Direktinvestment in den Basiswert nicht möglich ist.

Geschlossene Fonds

Geschlossene Fonds sind Direktinvestitionen in ein oder seltener mehrere Renditeobjekte. Dabei kann es sich z.B. um Immobilien, Flugzeuge, Schiffe oder Kraftwerke handeln.

Da die Anzahl der Renditeträger im Fonds meist sehr gering ist – meist eines-, ist eine Streuung der Risiken nicht gegeben und der Anleger ist direkt am wirtschaftlichen Erfolg des Renditeträgers im Positiven wie im Negativen beteiligt. Derartige Beteiligungen sollten daher nur für den privaten Vermögensaufbau berücksichtigt werden, wenn bewusst unternehmerisches Risiko gesucht wird.

Der Investor beteiligt sich dabei meist an einer Kommanditgesellschaft (KG), einer Gesellschaft bürgerlichen Rechts (GbR) oder seltener einer Gesellschaft mit beschränkter Haftung (GmbH). Während (Kommandit-)KG- und GmbH-Anteile haftungsbeschränkt sind, ist eine Haftungsbeschränkung bei der GbR nicht möglich. Hier haftet der Anleger mit seinem gesamten Privatvermögen für Schulden der GbR. Von derartigen Beteiligungen kann daher nur abgeraten werden.

Die Laufzeit einer Investition in geschlossene Fonds beträgt mindestens acht, meist eher 15 oder 20 Jahre. In aller Regel besteht vor Ablauf dieser Zeit keine Möglichkeit, an sein Geld zu kommen. Der Verkauf über sogenannte Zweitmarktbörsen ist meist nicht möglich oder mit zum Teil sehr hohen Verlusten verbunden.

Die Investitionsbeträge für geschlossene Fonds sind meist sehr hoch und beginnen in der Regel ab 10.000 EUR. Dies liegt daran, dass die Verwaltung der Anleger aus Sicht des Fonds relativ aufwendig ist. Außerdem soll bewusst eine gewisse Einstiegshürde für unerfahrene Anleger gesetzt werden.

Da geschlossene Fonds kaum gesetzlich reguliert sind, muss jeder geschlossene Fonds individuell betrachtet werden. Das Studium der relevanten Gesellschaftsverträge ist unerläßlich. Daher ist entsprechendes rechtliches und steuerliches Wissen oder eine entsprechende Beratung durch Rechtsanwalt und Steuerberater Pflicht. Niemals sollte ein geschlossener Fonds gezeichnet werden, ohne die Konstruktion des Fonds verstanden zu haben!

Geschlossene Fonds können interessant sein und attraktive Renditen erwirtschaften. Allerdings setzen sie eine erhebliche Risikotragfähigkeit des Investors voraus. Einzelne Investments in geschlossene Fonds sollten auf jeden Fall 5% des Gesamtvermögens nicht überschreiten. Die Summe aller derartigen Investments sollte 15% des Gesamtvermögens nicht übersteigen.

Unternehmerische Direktinvestments

Ähnlich den geschlossenen Fonds erwirbt der Investor ein oder selten mehrere Renditeobjekte. Im Gegensatz zu den geschlossenen Fonds wird der Investor direkter und alleiniger Eigentümer des Objekts. Beispiele für Direktinvestments auch für relativ kleine Anlagebeträge sind Photovoltaikanlagen.

Der Investor zieht zwar alle Vorteile aus dem Renditeobjekte, ist aber auch für dessen Unterhalt zuständig und trägt alle Risiken des Renditeobjekts alleine.

Direktinvestments bieten häufig auch interessante steuerliche Gestaltungsmöglichkeiten wie die Nutzung von Investitionsabzugsbeträgen (IAB). In jedem Fall sollte ein entsprechendes Investment ohne Berücksichtigung von steuerlichen Aspekten eine akzeptable Rendite erwirtschaften. Der steuerliche Nutzen ist das Sahnehäubchen oben drauf. Leider ist jedoch die wirtschaftliche Rendite von Direktinvestments oft deren Schwachpunkt.

Unternehmerische Direktinvestments können sehr interessant sein und attraktive Renditen erwirtschaften. Allerdings setzen sie eine erhebliche Risikotragfähigkeit des Investors voraus. Einzelne Direktinvestments sollten auf jeden Fall 5% des Gesamtvermögens nicht überschreiten. Die Summe aller derartigen Investments sollte 15% des Gesamtvermögens nicht übersteigen.

003 Strukturierte Produkte.xls

003 Strukturierte Produkte.xls

In dieser Excel-Tabelle kann ein Strukturiertes Produkt bestehend aus einer Aktien-, einer Anleihen-, 2 Call- und 2 Put-Komponenten simuliert werden.

Nächstes Thema

Nächstes Thema