Grundlagen der privaten Finanzplanung

Autor: Bodoconsult EDV-Dienstleistungen GmbH Robert Leisner

Der Begriff Vermögen

Nach Gablers Wirtschaftslexikon bezeichnet man Vermögen als Summe der einer Person zustehenden geldwerten Güter, Rechte und Forderungen ohne Abzug der Schulden und Verpflichtungen (Quelle: http://wirtschaftslexikon.gabler.de/Archiv/914/vermoegen-v6.html)

.Aus Ihrer Sicht einer Privatperson besonders interessant ist das Nettovermögen. Ziehen Sie vom Bruttovermögen gemäß obiger Definition die Schulden und Verpflichtungen ab, ergibt sich Ihr Nettovermögen. Das Nettovermögen repräsentiert letztlich Ihre wirtschaftliche Leistungsfähigkeit. Daher soll im Folgenden der Begriff Vermögen gleichsetzt werden mit Nettovermögen, d.h. es wird immer das nach Abzug der Schulden verbleibende Vermögen betrachtet.

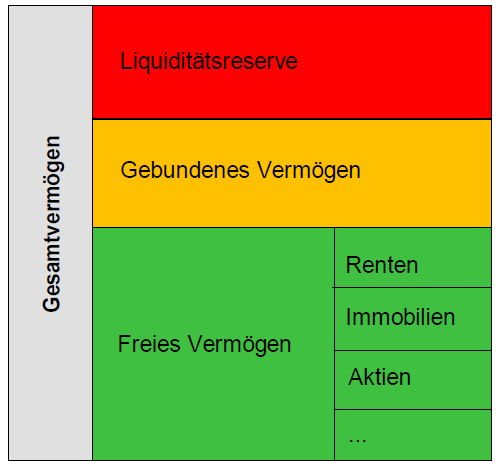

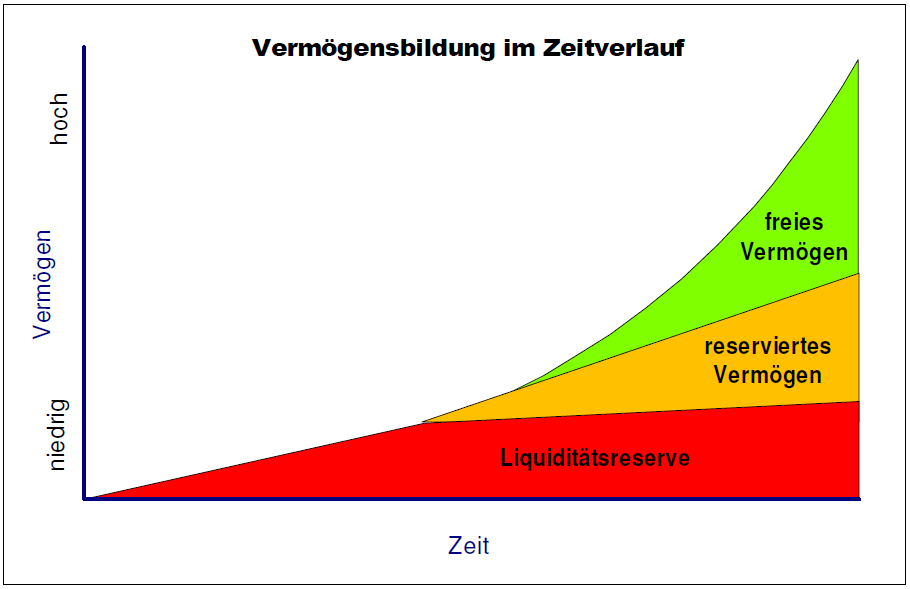

Betrachten Sie Ihr Vermögen, sollten Sie zumindest gedanklich, besser aber schriftlich eine Unterteilung Ihres Vermögens vornehmen. Für Privatpersonen hat sich eine dreigliedrige, an der Liquidität der jeweiligen Vermögensgegenstände geknüpfte Aufteilung des Vermögens als sinnvoll erwiesen:

Die Liquiditätsreserve dient Ihnen als kurzfristig verfügbare Finanzreserve. Das gebundene Vermögen steht Ihnen zweckgebunden für kurz- bis mittelfristig geplante Ausgaben zur Verfügung. Das freie Vermögen dient der Mehrung Ihres Vermögens.

Am Anfang des Vermögensaufbaus sollten Sie zunächst einmal eine Liquiditätsreserve bilden und bei Bedarf ein gebundenes Vermögen aufbauen. Das danach noch verfügbare Vermögen – das freie Vermögen – können Sie dann zur gezielten Vermögensmehrung einsetzen.

Ziele des Vermögensaufbaus

Für einen sinnvollen Vermögensaufbau sollten Sie ein Ziel vor Augen haben. Für Privatpersonen haben sich drei wesentliche finanzielle Ziele herausgebildet: die finanzielle Basis, die finanzielle Sicherheit und die finanzielle Unabhängigkeit.

Finanzielle Basis

Die finanzielle Basis ist der Betrag, den Sie für zwölf Monate für ein Leben ohne Einschränkungen benötigen. Die Erreichung der finanziellen Basis stellt das Mindestziel beim Vermögensaufbau dar.

Benötigen Sie im Monat z.B. 2.000 EUR, so sollten Sie als finanzielle Basis mindestens 24.000 EUR zurückgelegt haben.

Finanzielle Sicherheit

Von finanzieller Sicherheit spricht man, wenn die Rendite Ihres Kapitals die Mindestkosten Ihres Lebens deckt. Sie brauchen also kein Erwerbseinkommen mehr, um überleben zu können. Betragen die jährlichen Mindestkosten z.B. 10.000 EUR, so benötigt man bei 5% Rendite nach Steuern mindestens 200.000 EUR Kapital.

Finanzielle Unabhängigkeit

Von finanzieller Unabhängigkeit spricht man, wenn die Rendite Ihres Kapitals die Kosten Ihres Lebensstils deckt. Sie brauchen also kein Erwerbseinkommen mehr, um ohne irgendwelche Einschränkungen leben zu können.

Betragen die jährlichen Kosten Ihres Lebensstils z.B. 30.000 EUR, so benötigen Sie bei 5% Rendite nach Steuern mindestens 600.000 EUR Kapital.

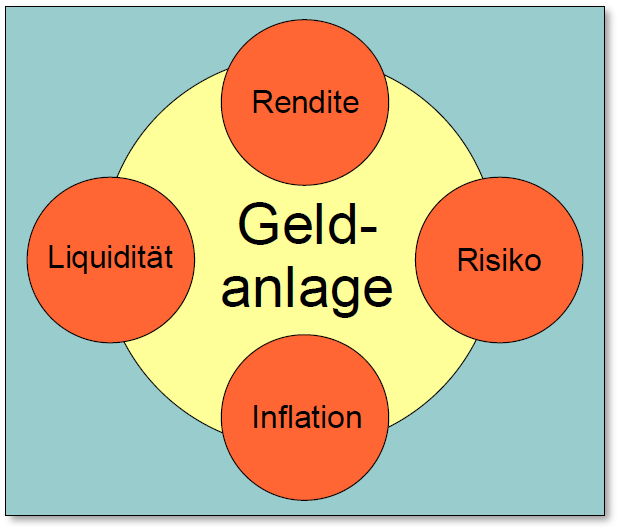

Spannungsfeld Vermögensaufbau

Der Aufbau von Vermögen erfolgt grundsätzlich in einem Spannungsfeld von vier sich eher widersprechenden Faktoren, nämlich Rendite, Liquidität, Sicherheit und Inflation. Sie müssen für sich persönlich eine Gewichtung dieser Faktoren vornehmen, mit der Sie leben können.

Vermögen können Sie nur aufbauen, wenn Sie eine Rendite erwirtschaften. Rendite erzielen Sie aber nur durch die Übernahme von Risiken. Höhere Risiken sind normalerweise mit höheren Renditen verbunden. Mit zunehmendem Risiko nimmt in aller Regel jedoch auch die Liquidität einer Geldanlage ab, d.h. das Geld ist langfristiger gebunden. Eine Geldanlage mit hoher Rendite, geringem Risiko und hoher Liquidität wäre zwar wünschenswert, ist in der Realität jedoch nicht anzutreffen.

Gerade in Deutschland neigen viele Anleger zu sehr sicheren Anlagen, vergessen dabei jedoch die Inflation. Erzielen Sie mit Ihrer sicheren Geldanlage nach Steuern und Kosten nicht eine Rendite mindestens in Höhe der Inflationsrate, so werden sie sicher ärmer!

Vorgehen beim Vermögensaufbau

Bestandsaufnahme: Die Vermögensbilanz

Die Erfassung aller Vermögenswerte und aller Verbindlichkeiten sowie die aktuelle Einnahme- und Ausgabensituation zu einem Stichtag bezeichnet man als Vermögensbilanz. Mit ihrer Hilfe kann man feststellen, ob Ihr aktueller Lebensstil zu Ihren finanziellen Möglichkeiten passt. Stellen Sie fest, dass die Ausgaben längerfristig die Einnahmen übersteigen, so führt dies zur Überschuldung und möglicherweise später zum Privatkonkurs.Grundlegende Risikovorsorge

Die grundlegende Risikovorsorge dient der Absicherung existenzbedrohender Risiken wie z.B. von Krankheiten. Da ein Einzelner diese Risiken selten komplett schultern kann, diese Risiken jedoch relativ selten auftreten, kommen hauptsächlich Versicherungen zum Einsatz. Näheres siehe auf Seite 5.Entschuldung

Oberste Priorität beim Vermögensaufbau muss der Abbau von (Konsum-)Schulden haben, da hierfür in aller Regel hohe Zinsen anfallen. Praktisch immer sind Schuldzinsen höher als Guthabenzinsen. Daher sollten Sie grundsätzlich bis auf eine Liquiditätsreserve jedes andere Vermögen zunächst zur Schuldentilgung einsetzen.

Merke: In den allermeisten Fällen ist eine Kredit- oder Leasingfinanzierung letztlich deutlich teurer als der Barkauf.

Merke: Zinszahlungen machen andere reich!!

Merke: Vermeiden Sie Zinsen für Dispokredite. Sie sind enorm hoch.

Liquiditätsreserve

| Zweck | Notfallreserve. Sie darf nicht für Konsumzwecke eingesetzt werden. |

| Höhe | Mindestens 3 bis 6 Nettogehälter sollten Sie als jederzeit verfügbare Notfallreserve angelegen. Sind Sie Hauseigentümer, darf die Liquiditätsreserve gerne auch noch etwas höher sein. |

| Risiko und Rendite | Ziel ist die Werterhaltung des Geldes: Erzielbare Verzinsung etwa auf Höhe der Inflationsrate bei sehr geringen Wertschwankungen und täglicher Verfügbarkeit. |

| Produkte | Tagesgelder, Geldmarktfonds sowie Festgelder mit kurzer Bindungsdauer. |

Gebundenes Vermögen

| Zweck | Finanzierung von größeren geplanten Investitionen mit überschaubarer Betragshöhe. |

| Höhe | Je nach geplanter Investitionshöhe. |

| Risiko und Rendite | Ziel ist die Werterhaltung des Geldes: Erzielbare Verzinsung etwa auf Höhe der Inflationsrate bei sehr geringen Wertschwankungen und täglicher Verfügbarkeit. |

| Produkte | Tagesgelder, Geldmarktfonds sowie Festgelder mit kurzer Bindungsdauer. |

Freies Vermögen

Realer Wert der Rentenansprueche.xlsx

Realer Wert der Rentenansprueche.xlsx

Mit dieser Excel-Tabelle können Sie Ihre zu erwartende Rente bei Renteneintritt laut Bescheid der Rentenversicherung in heutige Kaufkraft umrechnen. Die Rentenversicherung teilt ihnen die nominale Höhe der Rente bei Renteneintritt mit. Bedingt durch die Inflation ist dieser zukünftig zu erwartende Betrag weniger wert, als es der gleich Betrag heute ausgezahlt wäre. Abhängig von gewissen Inflationsannahmen können Sie mit Hilfe dieser Excel-Tabelle den realen Wert der Rente besser abschätzen.